Inwestowanie w akcje: w jaki sposób handlować na rynku akcji?

Inwestowanie w akcje jest możliwe o dowolnej godzinie i w każdym miejscu! Wielu ludzi jest trochę niepewnych, gdy słyszy słowo "akcje". Nie da się ukryć, że kryzys z 2008 roku spowodował poważny krach cenowy. Sytuacja wyglądała całkiem inaczej choćby przed przełomem tysiąclecia. Każdy, kto zaczął inwestować z kapitałem początkowym w wysokości 1000 euro w 1980 roku, teraz posiada małą fortunę! Na myśl nasuwa się pytanie, jak właściwie można samodzielnie inwestować w akcje?

Jak ruszyć z kopyta?

Jak mogę inwestować w akcje?

Istnieją dwie sposoby, z których możesz skorzystać, by inwestować w akcje. Pierwszy wybór to aktywne inwestowanie w akcje. Ta metoda pozwala Ci doskonale reagować na najnowsze wydarzenia na rynku. Drugą opcją jest kupno akcji na długi okres.

Aktywnie handluj akcjami na krótki okres

Obecnie najlepszym sposobem inwestowania w akcje jest krótkoterminowy zakup i sprzedaż akcji. Giełda papierów wartościowych jest dość niestabilna, a ceny regularnie wahają się w górę i w dół. Obracając akcjami za pośrednictwem nowoczesnego brokera, można skorzystać z niewielkiej skoków i spadków cen, co w rezultacie daje znacznie lepsze wyniki.

Inwestowanie w akcje oznacza również możliwość wykorzystania dźwigni finansowej: umożliwia ona zajęcie dużo lepszej pozycji przy niewielkiej inwestycji. Dźwignia funkcjonuje jako mnożnik: np. 1$ może być wykorzystany do kupna akcji o wartości 10$. Każdy wzrost o 1$ przyniesie więc dziesięciokrotnie większy zysk. Analogicznie dzieje się podobnie na odwrót - spadek ceny o jeden funt spowoduje dziesięciokrotnie większe straty.

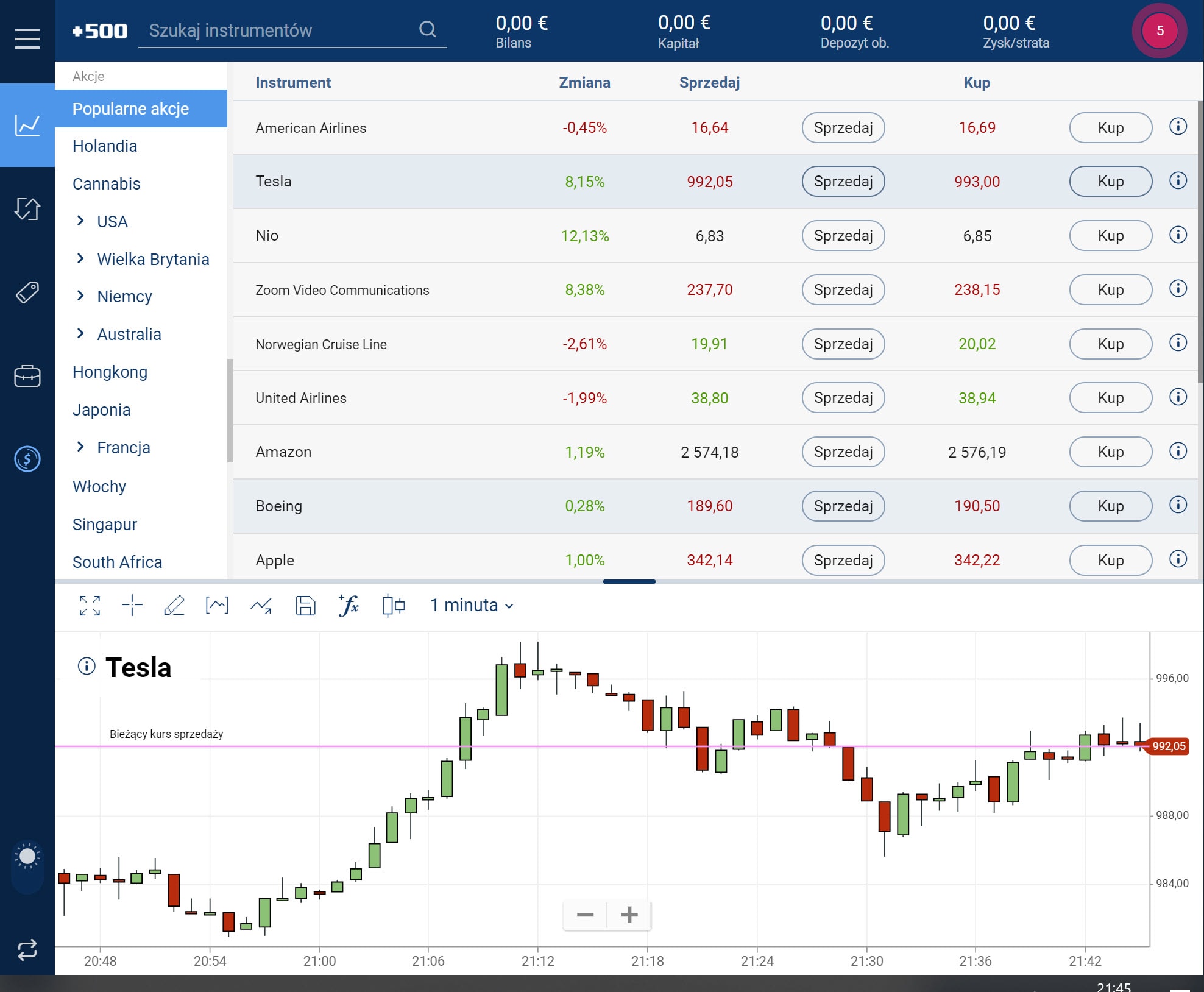

Chcesz spróbować aktywnie inwestować w akcje bez ponoszenia żadnych kosztów? Wykorzystaj swoją szansę na Plus500. Skorzystaj z poniższego przycisku, aby założyć bezpłatne konto demo:

Oprogramowanie Plus500. Przykładowe ceny. Usługa CFD, 80% inwestorów traci pieniądze.

Kupowanie akcji na długi czasu

W ostatnim czasie drastycznie wzrosła liczba osób zainteresowanych inwestowaniem pieniędzy w akcje. Po różnych kryzysach znowu nastało sporo miejsca na wzrost. Co więcej, inwestowanie w akcje jest bardziej atrakcyjne niż kiedykolwiek wcześniej, wszystko dzięki dostępności różnych brokerów internetowych. Internetowi brokerzy są idealną pośrednikiem do szybkiego zarobienia na spadkach i wzrostach cen.

Chcesz kupić akcje na długi czas? W takim przypadku najlepszym miejscem do otwarcia rachunku jest wiarygodny i sprawdzony broker. Poniżej znajdziesz przegląd brokerów, u których można kupować akcje po korzystnych cenach:

Czym są akcje?

Zanim zaczniesz inwestować w akcje, ważne jest, aby zrozumieć, czym dokładnie są akcje. Akcje stanowią udział własnościowy w firmie. Duże firmy udostępniają swoje akcje w celu zbierania pieniędzy. Każdy może wtedy kupić te akcje za pośrednictwem giełdy. Kupując akcje, stajesz się ich współwłaścicielem. Następnie istnieją dwa sposoby na zarobienie pieniędzy z tych akcji. Kliknij tutaj, jeśli chcesz dowiedzieć się, czym dokładnie są akcje. Czy chciałbyś od razu przejść do konkretnego rozdziału w artykule? Proszę skorzystać z poniższych przycisków:

- Jak możesz zarobić pieniądze dzięki akcjom?

- Czemu powinieneś inwestować w akcje?

- Jakie są ryzyka związane z inwestowaniem w akcje?

- W jaki sposób określa się cenę akcji?

- Jak inwestować w fundusze?

- Która strategie jest dla Twoich inwestycji w akcje

- Jakie są wady i zalety akcji?

- Sprawdź tutaj nasze użyteczne wskazówki dotyczące Twoich inwestycji w akcje

Jak możesz zarobić pieniądze dzięki akcjom?

Kiedy posiadasz akcje, są dwa sposoby na zarobienie na nich pieniędzy. Jakie są najlepsze sposoby na zarabianie pieniędzy z akcji?

Metoda 1: poprzez wzrost cen

Większość ludzi jest w pełni świadoma, że ceny akcji się wahają i stale rosną lub spadają. Możesz zarobić pieniądze, sprzedając swoje akcje z zyskiem. W tym przypadku chodzi o to, aby w odpowiednim momencie dokonać zakupu akcji. Jeśli uda Ci się kupić akcje po stosunkowo niskiej cenie, to następnie możesz sprzedać je ponownie za większe pieniądze.

Metoda 2: za pośrednictwem dywidentów

Niektóre firmy decydują się na dzielenie się częścią zysków ze swoimi udziałowcami. Takie zyski są dzielone przez spółkę za pomocą dywidendy. Dywidenda umożliwia zatem uzyskanie dodatkowego dochodu z akcji. Chcesz wiedzieć więcej na temat dywidendy? Przeczytaj ten artykuł.

Czemu powinieneś inwestować w akcje?

Teraz gdy już rozumiesz, na czym polega i jak działa inwestowanie w akcje, możesz się zastanawiać: czemu powinienem inwestować w akcje?

Niestety sporą wadą posiadania swoich oszczędności jest to, że ich wartość z czasem maleje, a na swoim koncie oszczędnościowym nie otrzymujesz prawie żadnych odsetek. Tymczasem inflacja powoduje, że regularne ceny produktów rosną. Dodatkowo, w niektórych przypadkach płacisz również podatki od swoich oszczędności. Inwestowanie może być metodą przeciwdziałania zmniejszaniu się wartości Twoich oszczędności.

Z drugiej strony w dłuższej perspektywie czasowej inwestowanie jest dochodowym biznesem. Przykładowo, średni zwrot z inwestycji w Dow Jones w ciągu ostatnich 25 lat wyniósł około 7 procent, dlatego inwestowanie w akcje wydaje się mądrą decyzją w dłuższej perspektywie czasowej.

Jakie są ryzyka związane z inwestowaniem w akcje?

Do tej pory jest to prawdopodobnie jasne, że ogólnie zarabiasz więcej pieniędzy z akcji. Jednak akcje nie są inwestycją, z którą nie wiąże się żadne ryzyko. Inwestując w akcje możesz stracić całe swoje pieniądze. Ceny akcji mogą całkowicie się załamać, przez co przepadnie dużą część Twojej inwestycji. Co więcej, zawsze istnieje ryzyko, że firma zbankrutuje. Jeśli dojdzie do takiej sytuacji, to bardzo często stracisz całą kasę.

Krótko mówiąc, należy pamiętać, że inwestowanie w akcje wiąże się z ryzykiem! Jednakże trzeba mieć na uwadze, że ryzyko można ograniczyć poprzez rozłożenie swoich inwestycji. W tym przypadku należy zainwestować w akcje z różnych branży należące do różnych firm. Poza tym ważne jest również, aby inwestować tylko te pieniądze, z których i tak byś nie korzystał przez parę lat. W ten sposób można również przetrwać kryzysy i nie trzeba sprzedawać swoich akcji po zbyt niskich cenach.

Poniżej znajdziesz wszystkie konkretne ryzyka związane z inwestowaniem w akcje:

- Ryzyko utraty całej swojej inwestycji.

- Ryzyko rynkowe: w czasie kryzysu może się załamać cały rynek

- Ryzyko zmienności: rynki mogą być bardzo niestabilne, gdzie ceny mogą mocno rosnąć lub spadać.

- Ryzyko specyficzne dla danego sektora: Oznacza to, że niektóre sektory mogą osiągać słabe wyniki.

- Ryzyko konkretne dla danej akcji: Oznacza to, że pewne akcje osiągają złe wyniki.

- Ryzyko czasowe: Oznacza to, że kupujesz akcje w złym momencie.

- Ryzyko walutowe: Strata wynikająca z powodu inwestowania za pomocą lub w obcą walutę.

W jaki sposób określa się cenę akcji?

Zasadniczo o cenie akcji decyduje podaż i popyt. W przypadku rosnącego popytu na daną akcję, jego cena będzie rosnąć. Dzieje się tak samo na odwrót, kiedy cena akcji będzie spadać, gdy dojdzie do malejącego popytu na konkretną akcję. Skuteczne inwestowanie w akcje opiera się w głównej mierze na bardzo uważnym śledzeniu najnowszych wydarzeń dotyczących rozwoju rynku.

Mogą być zastosowane dwie metody analityczne w celu przewidzenia ceny akcji:

- Analiza fundamentalna: analizuj podstawową liczbę przedsiębiorstw

- Analiza techniczna: rozpoznaj schematy i prawidłowo na nie reaguj

Inwestowanie w fundusze akcyjne

Czy chciałbyś okresowo inwestować pewną kwotę, ale masz za mało czasu na dokładne zbadanie i przeanalizowanie akcji? W takim przypadku, zainwestowanie pieniędzy w fundusz inwestycyjny może być Twoją drogą do sukcesu. Fundusz inwestycyjny jest funduszem, który automatycznie inwestuje Twoje pieniądze w różne akcje. Dużą zaletą tego funduszu jest to, że często możliwe jest zastosowanie dobrego i rozszerzonego rozłożenia Twoich inwestycji.

Fundusze inwestycyjne oferują wybór pomiędzy bardziej aktywnymi a bardziej pasywnymi funduszami. Fundusze aktywne starają się pokonać rynek i są generalnie droższe. Fundusze pasywne podążają za indeksem i są generalnie tańsze. Dla większości ludzi pasywny fundusz inwestycyjny jest właściwym wyborem.

Różne strategie inwestowania w akcje

Oto różne sposoby inwestycji w akcje. Poniżej omówiliśmy niektóre z dostępnych strategii.

Wzrost kapitału

Możesz zdecydować się na zakup akcji w celu zwiększenia swojego kapitału. W tym przypadku kupujesz akcje z nadzieją, że ich wartość w przyszłości wzrośnie.

Budowanie dochodu

Inni inwestorzy dążą do budowania dochodu ze swoich akcji. Następnie kupują oni akcje, które regularnie wypłacają dywidendę.

Krótka sprzedaż

Możesz także wybrać otwarcie pozycji krótkiej na rynku. W takim przypadku możesz zarabiać pieniądze, kiedy cena akcji maleje. Ta strategia inwestycyjna ma bardziej charakter spekulacyjny.

Jakie są zalety inwestowania w akcje?

Dzięki akcjom można zarobić duże pieniądze.

- Możesz otrzymać dochód poprzez dywidendy.

- Akcje możesz w łatwy sposób kupić i sprzedać

- Masz do wyboru wiele różnych akcji.

Jakie są wady inwestowania w akcje?

- Inwestowanie w akcje wymaga bardziej aktywnego podejścia, w porównaniu do trzymania pieniędzy na swoim koncie oszczędnościowym.

- W przypadku pojedynczych akcji można stracić sporo pieniędzy.

- Zwrot z inwestycji jest nieprzewidywalny.

Wskazówki dot. inwestycji w akcje

Dzięki skorzystaniu z tych wskazówek, osiągniesz znacznie lepsze wyniki z inwestycji w akcje. Przed zakupem akcji, dobrze jest najpierw przeanalizować i dokładnie zbadać firmę. Na wstępie należy sprawdzić ogólną sytuację ekonomiczną: czy gospodarka się rozwija, czy też może odnotowuje spadek? Po tym możesz zbadać wyniki firmy w ostatnich latach. Weź również pod uwagę założenia firmy i upewnij się, że są one zgodne z Twoimi własnymi pomysłami i oczekiwaniami.

Dodatkowo należy pamiętać, że praktyka czyni mistrza. Nie wskakuj od razu na głęboką wodę. Mądrzy inwestorzy zaczynają od małych inwestycji, aby sprawdzić, czy inwestują w akcje we właściwy sposób. Na tej stronie umieściliśmy różne firmy, z których można skorzystać, aby spróbować zainwestować za darmo i bez ponoszenia żadnego ryzyka, korzystając z wersji demo.

Czy chciałbyś otrzymywać więcej wskazówek dotyczących inwestycji w akcje? Przeczytaj nasz artykuł akcje dla bystrzaków!

Długoterminowa strategia

Kiedy zdecydowałeś się na długoterminową inwestycję, to nie spodziewaj się szybkich zysków w krótkim czasie. Są akcje, których ceny mogą znacznie wzrastać, ale prawda jest taka, że sporo z tych cen również drastycznie spada. W związku z tym, dobrym pomysłem będzie zakup akcji każdego miesiąca po z góry określonej cenie. Możesz kupić co miesiąc akcje o wartości $100 lub $100. Dzięki temu rozłożysz swoją inwestycję i unikniesz ryzyka, związanego z inwestowaniem wszystkich pieniędzy w jednym miejscu, której wartość może ulec zmianie.

Dzięki wprowadzeniu brokerów CFD, konsumenci mogą nareszcie czerpać korzyści ze wzrostu i spadku cen. CFD pozwala na skrócenie czasu trwania kontraktu, dzięki czemu można zarabiać pieniądze nawet kiedy cena spada. Jest to szczególnie dobre rozwiązanie dla daytraderów, ludzi, którzy każdego dnia aktywnie inwestują. Ta zmienność może przyczynić się do tego, że zarobisz dużą kasę.

Jak kupić akcje Carlsberg?

Jacob Christian Jacobsen założył duńską firmę piwowarską Carlsberg Group w 1847 roku. Firma jest obecnie globalnym i wiodącym producentem piwa. Portfolio firmy obejmuje marki piwa i innych napojów. Firma, zarządzana przez Fundację Carlsberg, kontynuuje sztukę warzenia piwa. Chcesz zainwestować w Carlsberg? W tym artykule omawiamy, jak kupić akcje Carlsberg. Możesz również sprawdzić aktualną cenę akcji Carlsberg na tej stronie.

Jak kupować akcje Carlsberg?

Chcesz kupić akcje Carlsberg? Możesz bezpośrednio handlować akcjami Carlsberg u jednego z tych wiarygodnych brokerów:

| Broker | Informacje | Recenzja |

|---|---|---|

| Inwestuj w akcje, fundusze ETF i opcje amerykańskie i zarabiaj do 8,7% na swoim depozycie z opcją codziennego naliczania. | |

| Kupuj Carlsberg bez żadnych prowizji. Twój kapitał może być zagrożony. Dodatkowe opłaty mogą obowiązywać. | ||

| Inwestuj w Carlsberg przy niskich opłatach i korzystaj z innowacyjnej platformy |

Jak można aktywnie inwestować w Carlsberg?

Carlsberg pracuje obecnie nad kilkoma nowymi projektami. Jeśli projekty te się powiodą, cena akcji może dalej rosnąć. Jako aktywny inwestor możesz na to zareagować, kupując i sprzedając akcje Carlsberg we właściwym czasie. W tym celu będziesz potrzebować specjalnego rodzaju brokera: brokera, u którego możesz handlować różnicami cen w krótkim okresie.

Dobrym brokerem do aktywnej spekulacji jest Plus500. W Plus500 można otwierać pozycje zarówno po kursach byczych, jak i niedźwiedzich. Plus500 oferuje również dźwignię finansową: pozwala to na otwarcie stosunkowo większej pozycji przy niewielkiej ilości pieniędzy. Chcesz wypróbować handel kontraktami CFD z Plus500 bez ryzyka, korzystając z wersji demo? Użyj poniższego przycisku, aby otworzyć darmowe demo:

Globalny gracz

Marka Carlsberg jest dobrze znaną marką piwa na całym świecie. Marki Carlsberg, Tuborg i Baltika znajdują się w pierwszej ósemce w Europie. W 2000 roku firma połączyła się z norweską Grupą Orkla. Dzięki tej fuzji firma stała się globalnym graczem.

Wchodząc w partnerstwa, firma zbudowała silną pozycję rynkową. Marki firmy są sprzedawane na ponad 150 różnych rynkach. Akcje firmy są notowane na Kopenhaskiej Giełdzie Papierów Wartościowych od 1970 roku.

Przyszła strategia

Carlsberg chce wprowadzać innowacje, wprowadzając nowe piwa. Firma koncentruje się na piwach specjalnych lub rzemieślniczych. Te specjalne piwa wraz z piwami bezalkoholowymi zapewniają dalszy wzrost obrotów firmy. Carlsberg stał się również bardziej aktywny na rynku azjatyckim. W tej części świata klasa średnia wciąż znacznie rośnie. W przyszłości marka może sprzedawać tu znacznie więcej piwa.

Cele zrównoważonego rozwoju

Grupa Carlsberg poinformowała o celach zrównoważonego rozwoju ONZ. Firma otrzymała nagrodę za ten raport. Jeśli chodzi o zrównoważony rozwój, firma ma ogromne ambicje. Firma sprytnie reaguje na coraz ważniejszą koncepcję zrównoważonego rozwoju. Na przykład, ambicją firmy jest zmniejszenie zużycia wody o połowę. Co więcej, emisja dwutlenku węgla w ich firmach zostanie zmniejszona.

Do 2022 r. firma będzie korzystać wyłącznie z odnawialnej energii elektrycznej. Browary będą wówczas zasilane zieloną energią elektryczną. Firma chce również stać się neutralna pod względem emisji CO2. Cel ten powinien zostać osiągnięty w 2030 roku. Zarówno konsumenci, jak i inwestorzy uważają, że zielone i zrównoważone inwestycje stają się coraz ważniejsze. Rozwój ten może zatem stanowić dobry impuls dla ceny akcji. Czy uważasz, że będzie to miało pozytywny wpływ na cenę akcji? W takim razie warto kupić akcje Carlsberg Group.

Nowatorskie opakowania

Wkrótce na rynku pojawi się Green Fiber Bottle. Jest to bio-butelka na piwo. Najważniejszym materiałem tej butelki są włókna drzewne. Przy opracowywaniu butelki współpracuje się z wieloma podmiotami. Carlsberg współpracuje z trzema stronami: przemysłem opakowaniowym, Politechniką Duńską i projektantami przemysłowymi.

Piwo rzemieślnicze, piwo bezalkoholowe i Azja

W 2019 r. Carlsberg szybko rozwijał się na rynku piw rzemieślniczych. Ponadto w Europie Zachodniej sprzedano więcej piwa bezalkoholowego. Firma koncentruje się również na rozwijającym się rynku azjatyckim. Prowadzone są rozmowy z wietnamskim rządem. Firma chce zainteresować się Hanoi Beer. Czy uważasz, że te nowe projekty przyczynią się do poprawy wyników browaru? W takim razie z pewnością możesz rozważyć inwestycję w Carlsberg.

W 2019 roku Carlsberg wyprodukował 112,4 miliona hektolitrów piwa. Jest to spadek o 2%. Według firmy spadek ten był spowodowany faktem, że od ubiegłego roku w Rosji zabroniona jest sprzedaż piwa w butelkach o dużym formacie.

Jakie są wady inwestowania w akcje?

W tym artykule opisujemy największe wady inwestowania w akcje. Dzięki odpowiedniemu przygotowaniu można zminimalizować skutki tych wad.

Największe wady inwestowania w akcje to:

- Ryzyko utraty pieniędzy podczas inwestowania w akcje

- Wybór dobrych akcji zajmuje dużo czasu

- Koszty transakcji mogą być wysokie

- Inwestowanie w akcje może wiązać się z negatywnymi emocjami

- Utrata inwestycji w przypadku bankructwa

- Konkurujesz z profesjonalnymi inwestorami

Omówimy pokrótce każdą wadę i sprawdzimy, czy rzeczywiście stanowi ona problem.

Wada 1: Zawsze wiąże się to z ryzykiem

Inwestując w akcje, można zarobić dużo pieniędzy. Nie ma jednak żadnych gwarancji: inwestując w akcje, można również stracić dużo pieniędzy, zwłaszcza w okresach spadków cen.

Stosując inteligentne zarządzanie ryzykiem, można zmniejszyć ryzyko strat. Można to zrobić na przykład poprzez:

- Dywersyfikacja inwestycji w różne akcje.

- Inwestowanie stopniowe: jest to również nazywane uśrednianiem kosztów w dolarach.

- Inwestowanie tylko tych pieniędzy, na których utratę możesz sobie pozwolić.

Praktyka czyni mistrza i dotyczy to również inwestowania. Kliknij tutaj, aby wypróbować inwestowanie za darmo w wersji demo.

Wada 2: Zajmuje to dużo czasu

Jeśli chcesz z powodzeniem inwestować w akcje, musisz przeprowadzić wiele badań. Przypadkowe kupowanie akcji nie jest mądrą strategią inwestycyjną. Na przykład należy sprawdzić, czy:

- Spółka, w którą chcesz zainwestować, jest w dobrej kondycji finansowej.

- Spółka jest w stanie dotrzymać kroku konkurencji.

- Sektor i region osiągają dobre wyniki.

- Spółka ma dobry plan na przyszłość.

Możesz użyć analizy fundamentalnej lub technicznej, aby sprawdzić, czy akcje osiągają dobre wyniki.

Jeśli wydaje się to zbyt pracochłonne, ale nadal chcesz czerpać korzyści z rynku akcji, interesujące może być inwestowanie w fundusze ETF. Dzięki ETF możesz inwestować w trend cenowy całego indeksu giełdowego jednocześnie. Kliknij tutaj, aby dowiedzieć się więcej o tym sposobie inwestowania w akcje.

Wada 3: Inwestowanie w akcje może być kosztowne

Wielu inwestorów odkrywa, że inwestowanie w akcje może być bardzo kosztowne. Dzieje się tak zwłaszcza w przypadku inwestowania w akcje za pośrednictwem własnego banku. Jest to marnotrawstwo; każde euro, które płacisz w kosztach transakcyjnych, ogranicza zwrot, jaki możesz osiągnąć.

Koszty kupna i sprzedaży, które musisz ponieść inwestując w akcje, zależą od strony, z którą handlujesz. Zaleca się porównanie kosztów różnych brokerów. Niektórzy brokerzy umożliwiają nawet inwestowanie w akcje bez prowizji, co oznacza, że można zacząć od niewielkich kwot.

Klikknij tutaj, aby porównać najlepszych brokerów i rozpocząć inwestowanie na własna rękę.

Wada 4: emocje i jazda bez trzymanki

Akcje faktycznie wzrosły tylko w długim okresie. Nie oznacza to jednak, że na akcjach można tylko zarobić: zwłaszcza w krótkim okresie można wiele stracić.

Zarówno początkujący, jak i doświadczeni inwestorzy czasami ulegają emocjom. Sprzedają akcje w ślepej panice, co skutkuje znacznymi stratami: a szkoda! Kliknij tutaj, aby dowiedzieć się więcej o tym, jak emocje mogą wpływać na inwestycje.

Akcje faktycznie wzrosły tylko w długim okresie. Nie oznacza to jednak, że na akcjach można tylko zarobić: zwłaszcza w krótkim okresie można wiele stracić.

Zarówno początkujący, jak i doświadczeni inwestorzy czasami ulegają emocjom. Sprzedają akcje w ślepej panice, co skutkuje znacznymi stratami: a szkoda! Kliknij tutaj, aby dowiedzieć się więcej o tym, jak emocje mogą wpływać na inwestycje.

Wada 5: w przypadku bankructwa jesteś w plecy

Kiedy firma bankrutuje, jako akcjonariusz jesteś z tyłu. Na przykład posiadacze obligacji najpierw otrzymują swoje pieniądze. Dopiero jeśli po spłaceniu wszystkich wierzycieli pozostaną jeszcze pieniądze, otrzymasz coś jako akcjonariusz.

W praktyce oznacza to, że stracisz wszystkie swoje pieniądze, gdy spółka, w której posiadasz akcje, zbankrutuje. Lepiej zapobiegać niż leczyć: dlatego przed zainwestowaniem w akcje należy sprawdzić, jak radzi sobie spółka.

Wada 6: profesjonalna konkurencja

Wreszcie, nie zapominaj, że jako inwestor prywatny konkurujesz z instytucjonalnymi, profesjonalnymi inwestorami. Banki i firmy ubezpieczeniowe kupują akcje za miliardy euro.

Pokonanie rynku za pomocą spekulacji jest prawie niemożliwe dla początkującego inwestora. Dlatego skup się na perspektywie długoterminowej: w ten sposób prawdopodobnie osiągniesz najlepsze wyniki.

Inwestować czy nie inwestować w akcje?

Jak widać, inwestowanie w akcje ma pewne wady. Zanim wyciągniemy wnioski, ważne jest, aby omówić korzyści płynące z akcji:

- Inwestowanie w akcje może pomóc w budowaniu bogactwa.

- W przeszłości akcje zawsze osiągały lepsze wyniki niż obligacje.

- Akcje można sprzedać w dowolnym momencie.

- Akcje mogą chronić przed inflacją.

Czy wady przeważają nad zaletami? W takim razie być może lepiej zainwestować w inny produkt inwestycyjny. Biorąc jednak pod uwagę wspomniane rozwiązania, wady inwestowania w akcje nie muszą stanowić większego problemu.Jakie są wady inwestowania w akcje?

Jak inwestować w NASDAQ (2024)? – Akcje i fundusze ETF na NASDAQ

Czy chcesz zainwestować w NASDAQ? NASDAQ jest znany jako amerykański indeks technologiczny! Inwestycje w NASDAQ mogą być bardzo opłacalne. W tym artykule przyjrzymy się, jak i gdzie można kupić najlepsze akcje NASDAQ.

Jak inwestować w indeks NASDAQ?

Inwestowanie w NASDAQ za pomocą funduszu ETF

Można wybrać inwestowanie bezpośrednio w indeks NASDAQ, inwestując w indeks NASDAQ Composite, który obejmuje 100 największych spółek notowanych na NASDAQ.

Indeks NASDAQ jest bardzo popularny wśród inwestorów. Popularność ta wynika z solidnych zysków generowanych przez spółki technologiczne należące do giełdy NASDAQ. Co więcej, jeśli spółki na giełdzie osiągają dobre wyniki, Ty również osiągniesz dobre wyniki.

Możesz inwestować bezpośrednio w NASDAQ za pomocą ETF. ETF to fundusz indeksowy, który stara się jak najdokładniej śledzić indeks. Inwestując regularne kwoty w ETF na NASDAQ, można czerpać korzyści z długoterminowych zmian cen. W poniższym przeglądzie można bezpośrednio zobaczyć, u których brokerów można handlować ETF-ami NASDAQ:

| Brokerzy | Korzyści | Rejestracja |

|---|---|---|

| Spekuluj na temat wzrostów i spadków cen dzięki darmowej wersji demo! | |

| Zainwestuj w już od 0,99 €. |

Możesz zainwestować w NASDAQ, kupując jeden z następujących ETF-ów NASDAQ:

- iShares NASDA 100 UCITS z opłatami za zarządzanie w wysokości 0,33%

- Investco EQQ NASDAQ-100 UCITS z opłatami za zarządzanie w wysokości 0,3%

Aktywne spekulowanie na trendach cenowych NASDAQ

Możesz aktywnie spekulować na trendach cenowych NASDAQ: jest to również nazywane handlem dziennym. Spekulacja często odbywa się za pomocą instrumentu pochodnego, który umożliwia:

- Spekulowanie na rosnących i spadających cenach NASDAQ

- Wykorzystanie dźwigni finansowej do spekulacji większą kwotą pieniędzy

Należy pamiętać, że aktywna spekulacja na NASDAQ jest bardziej ryzykowna. Użyj poniższego przycisku, aby wypróbować aktywną spekulację za darmo w wersji demo:

Jak kupować akcje NASDAQ?

Możesz także zdecydować się na inwestowanie w pojedyncze akcje notowane na NASDAQ. Ważne jest, aby przeprowadzić wystarczające badania, ponieważ ceny giełdowe mogą szybko rosnąć i spadać.

Wybierając akcje NASDAQ, można zwrócić uwagę na następujące czynniki:

- Jaki jest stosunek ceny akcji do zysków?

- Czy firma ma dobry plan na przyszłość?

- Czy firma ma konkurencję?

- Jaki jest klimat gospodarczy?

Chcesz wiedzieć, u których brokerów możesz inwestować w akcje NASDAQ? Kliknij tutaj, aby porównać najlepszych maklerów giełdowych.

Jakie są korzyści z inwestowania w NASDAQ?

- Dywersyfikacja: inwestując w indeks NASDAQ, stosujesz wyższy poziom dywersyfikacji ryzyka niż w przypadku zakupu pojedynczych akcji.

- Koszty: inwestowanie w indeks jest stosunkowo niedrogie, ponieważ płacisz niskie roczne opłaty za zarządzanie swoimi inwestycjami.

- Innowacyjność: spółki wchodzące w skład indeksu NASDAQ są ponadprzeciętnie innowacyjne. W rezultacie możesz osiągnąć wyższy zwrot w dłuższej perspektywie.

- Łatwość: możesz regularnie inwestować bez żadnego wysiłku. Wszystko, co musisz zrobić, to wpłacić miesięczną kwotę pieniędzy.

Jakie są wady inwestowania w NASDAQ?

- Ograniczona dywersyfikacja: w przypadku NASDAQ nie inwestujesz we wszystkie sektory, co oznacza, że dywersyfikacja nie jest doskonała.

- Kontrola: inwestując w NASDAQ, nie masz kontroli nad poszczególnymi inwestycjami.

- Dolar: kurs wymiany dolara ma znaczący wpływ na ostateczny wynik.

Jak kupić ETF na NASDAQ?

Zanim będziesz mógł kupić ETF NASDAQ, musisz otworzyć konto u brokera. Musisz również wpłacić na swoje konto wystarczającą ilość pieniędzy, aby kupić co najmniej jeden ETF NASDAQ. W tej krótkiej instrukcji pokażemy, jak kupić ETF NASDAQ za pomocą eTroro.

W pasku wyszukiwania można wpisać NASDAQ. Następnie wybierz ETF NASDAQ, który chcesz kupić i kliknij zielony przycisk TRADE.

Na ekranie zamówienia możesz podać najważniejsze szczegóły. Obejmuje to kwotę, którą chcesz zainwestować i rodzaj zlecenia, którego zamierzasz użyć. W przypadku zlecenia rynkowego kupujesz ETF NASDAQ bezpośrednio po dostępnej cenie, a w przypadku zlecenia z limitem ceny określasz konkretną cenę, po której chcesz kupić ETF.

Czym jest giełda NASDAQ?

Skrót NASDAQ oznacza National Association of Securities Dealers Automated Quotations. Jest to dość skomplikowana nazwa, dlatego też wszyscy nazywają ją NASDAQ lub US Tech 100.

NASDAQ to amerykańska giełda papierów wartościowych znana z akcji spółek technologicznych. Giełda istnieje od 1967 roku i ma niższe wymagania wstępne niż wiele innych amerykańskich giełd. Dlatego też wiele nowych spółek debiutuje na NASDAQ.

Większość akcji notowanych na NASDAQ to akcje spółek technologicznych. Oferta akcji staje się jednak bardziej rozbudowana: w ramach NASDAQ można również znaleźć wiele firm działających w branży biotechnologicznej.

Czym jest indeks giełdowy NASDAQ?

Indeks NASDAQ jest indeksem opartym na giełdzie NASDAQ. Jego celem jest jak najdokładniejsze śledzenie zmian cen na NASDAQ.

Indeks NASDAQ-100 jest najbardziej znanym indeksem. Indeks ten obejmuje tylko 100 największych funduszy notowanych w indeksie. Możesz samodzielnie inwestować w ten indeks za pomocą funduszy ETF.

Indeks NASDAQ Composite nie zawiera akcji finansowych. Akcje finansowe są uwzględnione w osobnym indeksie, a mianowicie Nasdaq Financial-100.

Kształtowanie się cen NASDAQ

W przeszłości wartość NASDAQ spadła o ponad 80%: stało się tak po ataku terrorystycznym na World Trade Center i pęknięciu bańki internetowej. Kryzys kredytowy również spowodował gwałtowny spadek ceny NASDAQ.

Pomimo tych znaczących spadków w przeszłości, NASDAQ wykazał znaczny długoterminowy wzrost. W 1995 r. wartość indeksu wynosiła około 450 USD, a pod koniec 2021 r. ponad 16 000 USD! Gdybyś inwestował regularnie, NASDAQ zapewniłby Ci solidny zwrot.

Czy chcesz obliczyć, ile bogactwa możesz zbudować, inwestując regularnie? Wypróbuj to narzędzie!

W jakie akcje można inwestować na giełdzie NASDAQ?

Być może zastanawiasz się, które akcje są notowane na NASDAQ. Do znanych spółek notowanych na NASDAQ należą:

Jeśli kupisz udziały w Netflix, a spółka osiągnie zysk, skorzystasz na tym jako akcjonariusz. A jeśli Twoje udziały zyskają na wartości po kilku tygodniach, miesiącach lub latach, możesz sprzedać je z zyskiem.

Ograniczona dywersyfikacja w ramach indeksu

Wiele osób uważa, że inwestowanie w NASDAQ zapewnia solidny poziom dywersyfikacji. Dla większości ludzi z pewnością prawdą jest, że inwestycja w NASDAQ jest bardziej stabilna niż losowe kupowanie akcji. Ważne jest jednak, aby zbadać zawartość instrumentu, w który inwestujesz w NASDAQ.

Na przykład w ramach NASDAQ 100 można zauważyć, że trzy największe akcje stanowią dużą część indeksu. Apple, Amazon i Microsoft odpowiadają za ponad 30 procent wartości indeksu. Jeśli dodamy do tego Facebooka, Alphabet i Teslę, mamy już połowę indeksu, co oznacza, że poziom dywersyfikacji ryzyka będzie często rozczarowujący, gdy inwestujemy w NASDAQ. Jeśli akcje te nie osiągną dobrych wyników, zwrot z inwestycji prawie na pewno będzie rozczarowujący.

Dlatego też niezwykle ważne jest sprawdzenie, które akcje wchodzą w skład indeksu. Określenie wagi poszczególnych akcji: pozwala to określić, czy indeks pomaga osiągnąć dobrą dywersyfikację ryzyka. Jeśli niektóre akcje utrzymują dominującą pozycję, ważne jest, aby zbadać te spółki.

Czy mądrze jest inwestować w NASDAQ?

To, czy mądrze jest inwestować w NASDAQ, jest zawsze kwestią osobistą. Postrzegam NASDAQ jako indeks przyszłości. Spółki, które dziś dobrze sobie radzą (takie jak Apple i Amazon), to firmy technologiczne. W ramach NASDAQ można znaleźć wiele innych innowacyjnych firm, które opracowują nowe technologie, takie jak druk 3D czy napęd elektryczny.

Potrzeba jednak dużo cierpliwości. Można zauważyć, że ceny innowacyjnych spółek często zmieniają się silniej, zarówno w górę, jak i w dół. Duża część spółek na NASDAQ prawdopodobnie nie przetrwa, ale straty te mogą zostać zrekompensowane przez ogromne zyski kilku spółek, które odniosły sukces.

Inwestując długoterminowo w NASDAQ, można czerpać korzyści z nowych technologii. Oczywiście, jeśli uda ci się znaleźć tę jedną spółkę, która odniesie sukces, możesz osiągnąć jeszcze wyższy zwrot. Szanse na to są jednak niewielkie, a inwestując w indeks, zmniejszasz ryzyko inwestycyjne.

Jak kupić akcje Tilray (2024)? – inwestowanie w Tilray

Kanadyjska spółka Tilray (TLRY) została założona w 2013 roku. Ta kanadyjsko-amerykańska firma produkuje konopie indyjskie i farmaceutyki. Czy chcesz zainwestować w Tilray, kupując akcje Tilray? W tym artykule znajdziesz kompleksową analizę akcji, a także możesz sprawdzić ich najnowszą cenę!

Gdzie można kupić akcje Tilray?

Czy wierzysz w przyszłość Tilray? Czy uważasz, że podbiją więcej rynków i że akcje nieco powrócą do poziomu z 2018 roku? W takim razie zakup akcji Tilray może być atrakcyjny! W poniższej tabeli możesz zobaczyć, których wiarygodnych brokerów możesz użyć do zakupu akcji Tilray:

| Broker | Informacje | Recenzja |

|---|---|---|

| Inwestuj w akcje, fundusze ETF i opcje amerykańskie i zarabiaj do 8,7% na swoim depozycie z opcją codziennego naliczania. | |

| Kupuj Tilray bez żadnych prowizji. Twój kapitał może być zagrożony. Dodatkowe opłaty mogą obowiązywać. | ||

| Inwestuj w Tilray przy niskich opłatach i korzystaj z innowacyjnej platformy |

Ile obecnie wynosi cena akcji Tilray?

Jesteś ciekawy aktualnej ceny akcji Tilray? To zrozumiałe! Na poniższym wykresie możesz zobaczyć aktualną cenę akcji Tilray. Możesz także użyć przycisków, aby bezpośrednio otworzyć pozycję na akcjach.

Dane firmy Tilray

Poniżej znajdują się kluczowe dane spółki Tilray.

Analiza akcji Tilray

Przed podjęciem decyzji o zakupie lub sprzedaży akcji Tilray ważne jest, aby dokładnie je przeanalizować. W poniższym przeglądzie można zobaczyć, jak Tilray radził sobie w minionym okresie.

Ceny akcji Tilray z ostatnich 5 dni

W poniższej tabeli można zobaczyć ceny akcji Tilray w ciągu ostatnich 5 dni:

Jak kształtuje się cena akcji Tilray w 2025?

Jesteś ciekawy, co analitycy sądzą o Tilray w 2025 i kolejnych latach? Połączyliśmy prognozy analityków przy użyciu danych z Alpha Vantage. Należy pamiętać, że liczba ta jest jedynie przewidywaniem ruchów cen Tilray i prognoza ta nie musi się spełnić.

Co może sprawić, że zakup akcji Tilray będzie interesujący?

- Rosnący rynek marihuany: Rynek konopi indyjskich szybko rośnie, ponieważ coraz więcej krajów i regionów legalizuje marihuanę.

- Silne marki: Tilray jest właścicielem kilku znanych marek konopi indyjskich, takich jak Tilray, Marley Natural i Manitobo Harvest.

- Strategiczna współpraca i przejęcia: Tilray nawiązał współpracę z firmami farmaceutycznymi, takimi jak Novartis, w celu opracowania produktów z medycznej marihuany.

- Koncentracja na badaniach i rozwoju: Tilray intensywnie inwestuje w rozwój nowych produktów w oparciu o badania naukowe.

Jakie ryzyko wiąże się z inwestowaniem w akcje Tilray?

- Regulacje: Branża konopi indyjskich jest złożona, a zmiany w zakresie zgodności mogą zwiększyć koszty.

- Zmienność i konkurencja: Branża konopi indyjskich znana jest z silnej konkurencji, która wymaga od Tilray ciągłej walki o swój udział w rynku.

- Rząd: Tilray jest zależny od lokalnych rządów i przepisów. Opóźnienia w uzyskaniu niezbędnych licencji mogą utrudnić plany biznesowe firmy.

- Ekspansja międzynarodowa: Tilray może dalej rozwijać się poprzez sprzedaż marihuany za granicą, ale to, czy jest to możliwe, zależy od lokalnych rządów.

Kto stanowi najgroźniejszą konkurencję dla Tilray?

- Canopy Growth Corporation

- Aurora Cannabis

- Cronos Group

- Aphria

- Hexo Corporation

Jak kupić akcje Tilray?

- Po pierwsze, porównaj najelpszych brokerów

- Wykonaj kroki aktywacji, aby rozpocząć inwestowanie

- Wybierz akcje Tilray i określ kwotę, którą chcesz zainwestować.

- Wprowadź kwotę i wybierz między zleceniem rynkowym a zleceniem z limitem.

- Następnie kliknij kup, aby bezpośrednio kupić akcje Tilray.

Kamienie milowe w historii Tilray

Pierwszym kamieniem milowym dla Tilray było zatwierdzenie produktów z konopi indyjskich firmy przez system Dobrych Praktyk Produkcyjnych (GMP) w 2016 roku. Tilray była pierwszą firmą uprawnioną do produkcji marihuany w Ameryce Północnej.

Drugim kamieniem milowym dla firmy było jej IPO: w lipcu 2018 r. firma weszła na giełdę i była notowana na słynnym NASDAQ.

Trzecim kamieniem milowym był znaczący przełom Tilray we wrześniu 2018 roku. Tilray stała się pierwszą firmą, która otrzymała pozwolenie na eksport konopi indyjskich do Stanów Zjednoczonych w celu przeprowadzenia badań klinicznych.

Podpisanie umowy z Sander Pharmaceuticals w listopadzie 2018 r. było również kamieniem milowym dla firmy. Po podpisaniu umowy Tilray mógł handlować swoimi produktami z konopi indyjskich na całym świecie. Czy uważasz, że legalizacja będzie kontynuowana i możliwe będzie kupowanie produktów z konopi indyjskich w większej liczbie krajów? W takim razie inwestowanie w akcje Tilray może być atrakcyjne.

Rosnący popyt na akcje konopi indyjskich w 2018 r

Coraz więcej stanów w Ameryce Północnej zalegalizowało marihuanę do użytku medycznego i rekreacyjnego. Użytek medyczny będzie dozwolony w 38 z 50 stanów w 2023 roku. Legalizacja spowodowała boom na rynku konopi indyjskich, co w ostatnim czasie miało wpływ na ceny akcji. Trwająca legalizacja marihuany dała wyraźny impuls do wzrostu cen akcji spółek uprawiających marihuanę w Ameryce Północnej w 2018. Teraz, gdy jasne jest, że legalizacja nie postępuje jednakowo wszędzie, ceny wielu akcji spadły. Jednak rynek marihuany jest nadal ogromny, a potencjał zdecydowanie istnieje!

Czy uważasz, że dalsza legalizacja doprowadzi do wzrostu cen akcji? W takim razie zakup akcji Tilray za pośrednictwem brokera może być interesujący.

Wyniki akcji Tilray w 2018 r.

W 2018 r. spółka Tilray zajęła drugie miejsce na liście najlepiej prosperujących akcji konopi indyjskich. Spółka weszła na giełdę w lipcu 2018 r., a jej cena akcji wzrosła o 380% w ciągu kilku miesięcy.

Te ogromne wzrosty okazały się jednak nierealne. Cena akcji znacznie spadła z prawie 150 USD w 2018 roku do zaledwie kilku dolarów w 2023 roku. Wygląda na to, że pod szumem informacyjnym cena akcji Tilray była zawyżona. Czy uważasz, że w przyszłości pojawi się korzystna okazja do zakupu? W takim razie warto rozważyć inwestycję w akcje Tilray.

Aktywni inwestorzy również mogą skorzystać na tak ogromnych wahaniach. Spekulując na ruchach cen, można spekulować zarówno przy rosnących, jak i spadających cenach.

Tilray działa w wielu krajach

Tilray rozszerza swoją działalność. Firmę można znaleźć w Australii, Nowej Zelandii, Kanadzie, Europie i Ameryce Łacińskiej.

- Tilray była pierwszą firmą uprawnioną do legalnego eksportu marihuany z Ameryki Północnej do Australii i Nowej Zelandii. Stała się ona jednym z głównych dostawców medycznej marihuany w tych krajach.

- W Kanadzie Tilray była jedną z pierwszych firm uprawnionych do legalnej produkcji marihuany. Obecnie firma jest głównym dostawcą medycznej marihuany w Kanadzie. Dzięki Tilray dziesiątki tysięcy pacjentów w Kanadzie mają dostęp do marihuany.

- Tilray była pierwszą firmą, która legalnie eksportowała konopie indyjskie z Ameryki Północnej do Europy. Rząd Portugalii przyznał firmie licencję na uprawę. Konopie uprawiane w Portugalii są przeznaczone na rynek europejski i są obecnie dostępne w aptekach w kilku krajach europejskich.

- W Chile Tilray importuje, produkuje i dystrybuuje konopie indyjskie. Firma planuje dystrybucję konopi w całej Ameryce Łacińskiej.

Czy inwestowanie w akcje Tilray jest mądrym posunięciem?

Inwestycja w akcje Tilray z pewnością może być interesująca. Rynek konopi indyjskich jako całość jest bardzo atrakcyjny i ma potencjał do silnego wzrostu w nadchodzących latach. Zwłaszcza, że coraz więcej stanów USA zezwala na rekreacyjne używanie konopi indyjskich, firmy takie jak Tilray mogą znacznie zwiększyć swój udział w rynku. Firma ma również silną pozycję w Europie dzięki swojemu zakładowi w Portugalii.

Jednocześnie przepisy są stale dostosowywane i rozwijane, co stwarza dużą niepewność co do przyszłego potencjału Tilray. Jednocześnie nielegalni dostawcy wciąż stanowią silną konkurencję dla kanadyjskiej firmy.

Dlatego też, jeśli rozważasz inwestycję, ważne jest, aby pamiętać, że rynek konopi indyjskich jest wciąż bardzo młody. Istnieje duża niepewność co do przyszłości Tilray jako firmy. Zakup udziałów w spółce nie jest pozbawiony ryzyka, zwłaszcza biorąc pod uwagę znaczne spadki cen.

Jak kupić akcje Aurora Cannabis (2024)

Czy rozważasz zakup akcji Aurora Cannabis ? W tym artykule dowiesz się, jak inwestować w akcje Aurora Cannabis. Ponadto na tej stronie można znaleźć najnowszy kurs akcji Aurora Cannabis.

Gdzie można kupić akcje Aurora Cannabis?

Jeśli rozważasz inwestycję w marihuanę, możesz kupić akcje Aurora Cannabis za pośrednictwem wiarygodnego brokera:

| Broker | Informacje | Recenzja |

|---|---|---|

| Inwestuj w akcje, fundusze ETF i opcje amerykańskie i zarabiaj do 8,7% na swoim depozycie z opcją codziennego naliczania. | |

| Kupuj Aurora Cannabis bez żadnych prowizji. Twój kapitał może być zagrożony. Dodatkowe opłaty mogą obowiązywać. | ||

| Inwestuj w Aurora Cannabis przy niskich opłatach i korzystaj z innowacyjnej platformy |

Jaka jest obecna cena akcji Aurora Cannabis?

Jesteś ciekawy aktualnego kursu akcji Aurora Cannabis? Poniższy wykres przedstawia wyniki akcji Aurora Cannabis. Możesz również otworzyć pozycję bezpośrednio za pomocą jednego z przycisków.

Informacje o spółce Aurora Cannabis

Poniżej znajdują się kluczowe dane firmy Aurora Cannabis.

Ceny akcji Aurora Cannabis z ostatnich 5 dni

Poniższa tabela przedstawia ceny akcji Aurora Cannabis z ostatnich 5 dni:

Co sprawia, że inwestycja w akcje Aurora Cannabis jest interesująca?

- Wiodąca pozycja: Aurora Cannabis jest jedną z największych firm konopnych na świecie, a jej marka jest rozpoznawalna globalnie.

- Globalna ekspansja: Aurora Cannabis stara się rozwijać na arenie międzynarodowej, sprzedając swoje produkty poza Kanadą. Firma zawarła strategiczne partnerstwa w celu ułatwienia międzynarodowej ekspansji.

- Koncentracja na medycznej marihuanie i badaniach: Aurora Cannabis inwestuje w medyczną marihuanę i pozycjonuje się jako lider w tym segmencie.

- Wydajność: Aurora Cannabis zainwestowała w poprawę wydajności poprzez zwiększenie skalowalności produkcji i redukcję kosztów.

Jakie ryzyko wiąże się z inwestowaniem w akcje Aurora Cannabis?

- Wyzwania prawne: Zmiany w przepisach mogą stanowić wyzwanie. Chociaż coraz więcej krajów zezwala na używanie konopi indyjskich, przepisy mogą być nadal surowe.

- Konkurencja: Rynek legalnej marihuany jest konkurencyjny. Jednocześnie nadal istnieje znaczna ilość nielegalnej podaży, a te „operacje” nie płacą podatków.

- Spalanie gotówki: Aurora Cannabis intensywnie inwestuje, co powoduje znaczne spalanie gotówki.

- Zmienność: Rynek konopi indyjskich jest stosunkowo nowy i stale ewoluuje, co sprawia, że inwestycja w spółkę taką jak Aurora Cannabis jest ponadprzeciętnie ryzykowna.

Jak inwestować w akcje Aurora Cannabis?

- Po pierwsze, utwórz konto w rzetelnym serwisie brokerskim

- Aktywuj swój rachunek inwestycyjny, przesyłając kopię paszportu i adresu.

- Wpłać wystarczające środki na swój rachunek inwestycyjny, aby kupić akcje Aurora Cannabis.

- Wybierz akcje Aurora Cannabis i wprowadź kwotę, którą chcesz zainwestować.

- Kliknij przycisk „Kup”, aby bezpośrednio zainwestować w akcje Aurora Cannabis.

- Poświęć czas na regularną ocenę swojej inwestycji i sprzedaj swoje akcje, gdy nie będą już zgodne z Twoimi celami.

Co stanowi konkurencję dla Aurora Cannabis?

- Canopy Growth Corporation

- Cronos Group

- Tilray

- Aphria

- Hexo

Na temat Aurora Cannabis

W Ameryce Północnej coraz więcej stanów zezwala na sprzedaż marihuany, często w celach leczniczych. Możesz skorzystać z tego rozwoju, inwestując w akcje marihuany. Przykładem spółki, w którą można zainwestować, jest Aurora Cannabis.

Aurora Cannabis jest uznanym producentem medycznej marihuany, a jej głównym rynkiem zbytu jest Kanada. Od lata 2018 r. produkcja i używanie konopi indyjskich są w Kanadzie legalne. Legalizacja marihuany w Kanadzie niewątpliwie stwarza możliwości dla Aurora Cannabis.

Czy inwestowanie w marihuanę to mądre posunięcie?

Czy warto inwestować w konopie indyjskie? Konopie indyjskie są legalizowane w coraz większej liczbie krajów, co oznacza, że perspektywy są obiecujące. Według badań, rynek ten może się ogromnie rozwinąć. Do 2030 roku przychody z legalnej uprawy konopi indyjskich mogą osiągnąć wartość 75 miliardów dolarów.

Nie są to nierealne liczby. W 2018 r. obroty na nielegalnym rynku marihuany wyniosły około 50 mld USD, w porównaniu do 6,7 mld USD na legalnym rynku. Do 2030 r. można osiągnąć przychód w wysokości 75 mld USD, jeśli całkowity rynek wzrośnie o 3% w ciągu 12 lat. Ludzie muszą jednak przejść z nielegalnych źródeł na legalne opcje.

Rynek medycznej marihuany jest niestabilny

Inwestowanie w konopie indyjskie nie jest pozbawione ryzyka. Wiele firm produkujących konopie indyjskie odnotowało wzrost, ponieważ zwiększyły produkcję, aby zaspokoić popyt na produkty z medycznej marihuany. Jednak cena, jaką firmy te otrzymują za konopie indyjskie, może się zmieniać. Ceny akcji spółek konopnych są również zmienne. Dlatego też ceny akcji mogą znacznie wzrosnąć lub spaść.

Jako inwestor możesz reagować na te wahania, aktywnie inwestując w akcje Aurora Cannabis. Śledząc na bieżąco wiadomości, można okiełznać fale histerii i paniki.

Czy warto kupować akcje Aurora Cannabis?

Inwestycja w akcje Aurora Cannabis nie zawsze przynosi pozytywne rezultaty: ze szczytowego poziomu 150 dolarów kanadyjskich cena akcji spadła do mniej niż jednego dolara kanadyjskiego. Jako aktywny trader możesz wykorzystać tak znaczące spadki, otwierając krótką pozycję. Jako inwestor możesz zastanawiać się, czy nadal warto inwestować w akcje Aurora Cannabis.

Wyniki spółki były słabe w 2019 i 2020 r. z powodu nierozsądnego wydawania pieniędzy przez kierownictwo. W 2020 r. nowe kierownictwo wprowadziło niezbędne ulepszenia, takie jak zamknięcie niektórych mniejszych zakładów produkcyjnych, aby skorzystać z ekonomii skali.

Nawet z perspektywy prawnej przyszłość może być jaśniejsza dla Aurora Cannabis: na przykład kanadyjski rynek konopi indyjskich staje się bardziej otwarty. Wprowadzenie różnych nowych produktów, takich jak napoje z konopi indyjskich i vaping, dodatkowo zwiększa możliwości firmy.

Inwestycja w Aurora Cannabis może się jednak źle skończyć: w ciągu 6 lat firma zwiększyła liczbę akcji o 11 800%, aby pozyskać więcej kapitału. Co więcej, firmie trudno jest konkurować z nielegalnym rynkiem, ponieważ produkty na czarnym rynku są zwolnione z opodatkowania. Istnieje duża niepewność co do przyszłości Aurora Cannabis, więc to, czy mądrze jest teraz kupować akcje, pozostaje wątpliwe.

Czy powinieneś dokonać zakupu akcji Aurora Cannabis?

Aurora Cannabis zdobyła wiodącą pozycję na rynku konopi indyjskich i nawiązała różne strategiczne partnerstwa, aby umożliwić dalszą ekspansję. Firma koncentruje się na medycznej marihuanie i regularnie bada nowe i ulepszone techniki produkcji.

Jednocześnie firma musi stale monitorować zmiany prawne. Konopie indyjskie są nadal (częściowo) nielegalne w wielu regionach, a firma musi konkurować z podobnymi nielegalnymi przedsiębiorstwami, które nie przestrzegają przepisów. Dlatego przed dokonaniem inwestycji należy dokładnie przestudiować informacje finansowe spółki.

Jak kupić akcje Gazprom Energy (2024)?

Gazprom Energy to duża rosyjska spółka eksportująca gaz ziemny do Europy i Chin. Pomimo niestabilnej sytuacji politycznej, inwestowanie w akcje Gazpromu może być interesujące. W tym artykule omawiamy, jak i gdzie kupić akcje Gazpromu.

Jak kupić akcje Gazprom?

Jesteś ciekawy, którzy brokerzy są najlepsi do handlu akcjami Gazpromu? Następnie sprawdź poniższy przegląd najlepszych brokerów do handlu akcjami Gazprom:

| Broker | Informacje | Recenzja |

|---|---|---|

| Inwestuj w akcje, fundusze ETF i opcje amerykańskie i zarabiaj do 8,7% na swoim depozycie z opcją codziennego naliczania. | |

| Kupuj Gazprom bez żadnych prowizji. Twój kapitał może być zagrożony. Dodatkowe opłaty mogą obowiązywać. | ||

| Inwestuj w Gazprom przy niskich opłatach i korzystaj z innowacyjnej platformy |

Dlaczego inwestowanie w akcje Gazpromu może być interesujące?

- Duże rezerwy: Gazprom posiada największe rezerwy gazu ziemnego na świecie.

- Zróżnicowane portfolio: Gazprom posiada zróżnicowaną gamę pól gazowych i rurociągów w różnych krajach.

- Lider rynku: Gazprom jest liderem rynku w branży gazu ziemnego i zbudował silną pozycję, zwłaszcza w Europie.

- Nowe projekty: Gazprom zbudował Nord Stream 2, a także ustanowił nowe połączenia z Azją.

Jakie ryzyko należy wziąć pod uwagę kupując akcje Gazpromu?

- Ryzyko polityczne: Gazprom jest własnością państwa rosyjskiego. Pozycja Gazpromu uległa znacznemu pogorszeniu w wyniku wojny na Ukrainie.

- Środowisko: Gaz ziemny ma negatywny wpływ na środowisko.

- Zmienność: Wahania cen gazu ziemnego mogą wpływać na wyniki spółki.

- Transformacja: Gaz ziemny jest coraz częściej zastępowany przez przyjazne dla środowiska alternatywy.

Jacy są najwięksi konkurenci Gazpromu?

Inwazja Rosji na Ukrainę

Z powodu inwazji Rosji na Ukrainę, kurs akcji Gazpromu znajduje się pod silną presją. Sankcje coraz bardziej utrudniają spółce osiąganie zysków. Co więcej, rosyjski rubel zanurkował, jeszcze bardziej osłabiając pozycję konkurencyjną Gazpromu. Nawet przy gwałtownie rosnącej cenie gazu ziemnego, cena akcji Gazpromu znacznie spadła.

Czy wiesz, że na platformach takich jak eToro możliwe jest również zajęcie krótkiej pozycji? Oznacza to, że spekulujesz na spadającej cenie akcji.

Jeśli posiadasz już akcje Gazpromu, pamiętaj, że Gazprom jest największym dostawcą gazu ziemnego do Europy. Ze względu na całą niepewność, akcje są obecnie notowane na poziomie poniżej 2-krotności zysków. Czy wierzysz w pozytywny wynik konfliktu? Wtedy istnieje szansa, że cena akcji ponownie wzrośnie w przyszłości.

Jednocześnie istnieje obawa, że Rosja przejmie wszystkie aktywa inwestorów zagranicznych w odpowiedzi na sankcje. Na przykład cudzoziemcy nie mogą obecnie sprzedawać rosyjskich akcji. Dlatego należy uważać z inwestycjami w rosyjskie akcje: są one bardzo ryzykowne!

Jaka jest obecna cena akcji Gazpromu?

Jesteś ciekawy aktualnej ceny akcji Gazpromu? Poniżej możesz zobaczyć, po jakiej cenie możesz kupić akcje Gazpromu:

Dane spółki Gazprom

Poniżej znajdują się najważniejsze dane spółki Gazprom.

Ceny akcji Gazpromu w ciągu ostatnich 5 dni

W poniższej tabeli można zobaczyć ceny akcji Gazpromu z ostatnich 5 dni:

Jak inwestować w akcje Gazpromu?

Inwestycja w akcje Gazpromu może być interesująca: spółka kontroluje dużą część światowych rezerw gazu ziemnego. Ale jak inwestować w akcje Gazpromu?

Krok 1: Załóż konto u brokera

Jako inwestor prywatny możesz inwestować w akcje Gazpromu za pośrednictwem swojego brokera. Ze względu na napięcia polityczne, akcje Gazpromu mogą nie być zbywalne u każdego brokera. Dlatego też, jeśli chcesz kupić akcje Gazpromu, powinieneś przeprowadzić analizę różnych brokerów. Kliknij tutaj, aby porównać brokerów.

Krok 2: zrób rozeznanie

Analiza pozycji konkurencyjnej i sytuacji finansowej Gazpromu. Cena gazu ziemnego silnie determinuje cenę akcji Gazpromu. Ponadto sytuacja polityczna w Rosji jest również bardzo istotna dla kursu akcji tej spółki.

Krok 3: określenie strategii

Niektórzy inwestorzy aktywnie spekulują na zmianach cen Gazpromu. Ma to tę zaletę, że można aktywnie reagować na najnowsze zmiany na rynku. Jednocześnie trudno jest pokonać rynek, co zwiększa ryzyko strat. Alternatywnie, można kupować akcje Gazpromu długoterminowo i stosować uśrednianie kosztów dolara.

Krok 4: zakup akcji Gazpromu

Kiedy zdecydujesz, że chcesz zainwestować w akcje Gazpromu, możesz złożyć zamówienie. Możesz wybrać pomiędzy zleceniem rynkowym a zleceniem z limitem ceny. W przypadku zlecenia rynkowego kupujesz akcje Gazprom po bieżącej cenie, a w przypadku zlecenia z limitem ceny ustalasz cenę, którą chcesz zapłacić za akcje.

Czy warto inwestować w akcje Gazpromu?

Władza rosyjskiego rządu

Nie wszyscy inwestorzy witają Gazprom z otwartymi ramionami. Wynika to z faktu, że Gazprom jest kontrolowany przez rosyjski rząd: rząd posiada większość udziałów.

Regularnie wykorzystuje też dostęp do gazu jako broń polityczną. Kiedy rząd odcina dostawy do niektórych krajów, jest to niekorzystne dla wyników biznesowych Gazpromu. Dlatego ważne jest, aby mieć oko na rosyjski rząd, rozważając inwestycję w akcje Gazpromu.

Wysoka dywidenda

Istnieje jednak wiele powodów, dla których inwestycja w akcje Gazpromu może być interesująca. Na przykład, spółka wypłaca wysoki procent dywidendy: rosyjska firma chce wypłacać 50% zysku netto.

Nowy rurociąg do Chin

Nowo wybudowany gazociąg do Chin zapewnia również, że firma stała się mniej zależna od Europy. Inwestycja w akcje Gazpromu może zatem z pewnością się opłacić: należy jednak uważnie obserwować sytuację polityczną i gospodarczą w Rosji.

Konkurencja

Nie należy zapominać o konkurencji, takiej jak Novatek i Rosneft. Cena akcji Gazpromu jest silnie skorelowana z ceną ropy naftowej; zaleca się zatem uważne śledzenie ceny ropy naftowej, gdy rozważa się inwestycję w Gazprom.

Parę słów o Gazprom

Gazprom jest jednym z największych dostawców gazu na świecie, z 15% udziałem. W 2005 r. rząd rosyjski nabył większościowy pakiet 50,0002% akcji. Gazprom dostarcza gaz ziemny do wielu krajów w Europie, zwłaszcza do krajów byłego Związku Radzieckiego oraz krajów Europy Środkowej i Wschodniej. Europejskie firmy energetyczne, takie jak Essent i Nuon, od dziesięcioleci otrzymują gaz ziemny od Gazpromu.

W maju 2007 r. w Amsterdamie powstała spółka Gazprom EP International B.V.. Jest to specjalny oddział Gazpromu poza Rosją i krajami byłego Związku Radzieckiego. Firma posiada 51% udziałów w gazociągu Nord Stream przez Morze Bałtyckie.

Gazprom ma również 9% udziałów w gazociągu BBL, który łączy Holandię z Wielką Brytanią.

Historia Gazprom

W latach 80. prezydent Związku Radzieckiego Michaił Gorbaczow połączył ministerstwa ropy naftowej i gazu w ramach swojego programu reform gospodarczych. Doprowadziło to do utworzenia rosyjskiej spółki państwowej Gazprom w dniu 8 sierpnia 1989 roku. Ta państwowa spółka była odpowiedzialna za produkcję, dystrybucję i sprzedaż gazu.

Spółka została sprywatyzowana w listopadzie 1992 roku. Przekształcenie spółki państwowej w korporację narodową zostało osiągnięte poprzez sprzedaż bonów. Sprzedaż tych bonów podlegała surowym warunkom i ograniczała odsetek zagranicznych udziałowców do 9%.

Sprywatyzowany Gazprom podpisał swoje pierwsze umowy partnerskie z zagranicznymi firmami w 1993 roku. Następnie podpisano umowy partnerskie z fińskim Neste i francuskim Gaz de France.

Gazprom dostarcza gaz do Chin

W 2014 r. Rosja i Chiny podpisały mega-kontrakt. Gazprom, w imieniu Rosji, będzie dostarczał gaz ziemny do Chin przez 30 lat. Dzięki Chinom Rosja zyskała drugiego dużego zagranicznego klienta po Europie. Wartość tego kontraktu szacuje się na 400 miliardów dolarów.

Aby umożliwić dostawę gazu ziemnego, należy zbudować rurociąg „Siła Syberii”. Budowa tego połączenia wymaga inwestycji rzędu 55 miliardów dolarów.

Ponieważ Chiny są nowym klientem Gazpromu, firma jest teraz mniej zależna od stosunków politycznych z Europą. Zwiększone napięcia są zagrożeniem dla Gazpromu, a ta nowa współpraca wzmacnia pozycję firmy. Może to być dobry powód do inwestowania w Gazprom poprzez zakup akcji.

Czy warto kupować akcje Gazpromu?

Po inwazji Rosji na Ukrainę zagranicznym inwestorom trudno jest inwestować w rosyjskie firmy. Istnieje duża niepewność: Rosja może w każdej chwili skonfiskować zagraniczne aktywa. Inwestowanie w akcje Gazpromu wiąże się zatem ze znacznym ryzykiem.

Pomimo wszystkich problemów politycznych, Gazprom nadal osiąga dobre wyniki. Ceny energii gwałtownie wzrosły, co zwiększa marżę zysku.

Jak kupić akcje Sinopec Group (2024) – inwestowanie w Sinopec

Rynek ropy naftowej jest ogromny, a klasa średnia w Chinach wciąż rośnie. To sprawia, że inwestowanie w chińską spółkę naftową, taką jak Sinopec, może być interesujące. W tym artykule omawiamy, jak inwestować w akcje Sinopec Group .

Jak kupić akcje Sinopec Group?

Coraz więcej krajów wskazuje, że chce pożegnać się z ropą naftową i innymi paliwami kopalnymi. Jednak minie jeszcze dużo czasu, zanim alternatywy naprawdę przejmą rynek.

Jeśli chcesz kupić akcje Sinopec Group, możesz to zrobić u wiarygodnego brokera:

| Broker | Informacje | Recenzja |

|---|---|---|

| Inwestuj w akcje, fundusze ETF i opcje amerykańskie i zarabiaj do 8,7% na swoim depozycie z opcją codziennego naliczania. | |

| Kupuj Sinopec Group bez żadnych prowizji. Twój kapitał może być zagrożony. Dodatkowe opłaty mogą obowiązywać. | ||

| Inwestuj w Sinopec Group przy niskich opłatach i korzystaj z innowacyjnej platformy |

Jaka jest aktualna cena akcji Sinopec?

Jesteś ciekawy aktualnej ceny akcji Sinopec? Na poniższym wykresie możesz zobaczyć, jak zachowują się akcje Sinopec. Co więcej, możesz rozpocząć handel akcjami Sinopec bezpośrednio za pomocą przycisków kupna i sprzedaży.

Informacje korporacyjne Sinopec

Poniżej znajdują się najważniejsze informacje korporacyjne Sinopec.

Analiza akcji Sinopec

Przed podjęciem decyzji o zakupie lub sprzedaży akcji Sinopec należy najpierw dokładnie przeanalizować akcje. W poniższym przeglądzie można zobaczyć, jak Sinopec rozwijał się w minionym okresie.

Ceny akcji Sinopec w ciągu ostatnich 5 dni

W poniższej tabeli można zobaczyć ceny akcji Sinopec z ostatnich 5 dni:

Jakie są mocne strony akcji Sinopec?

- Dywersyfikacja: Sinopec jest aktywny zarówno w segmencie upstream, midstream, jak i downstream w przemyśle naftowym i gazowym.

- Korzyści skali: ze względu na dużą skalę Sinopec, firma może efektywnie wykorzystywać swoje aktywa.

- Nacisk na innowacje: Sinopec kładzie nacisk na technologię i innowacje, co pozwala na efektywne opracowywanie nowych produktów.

- Odpowiedzialność społeczna: firma pracuje nad programami pomocy lokalnym społecznościom, co może przyciągnąć inwestorów, którzy biorą pod uwagę etykę.

Jakie ryzyko wiąże się z inwestowaniem w akcje Sinopec?

- Zależność od chińskiej gospodarki: ponad 80% przychodów pochodzi z rynku chińskiego.

- Regulacje: nowe regulacje mogą wywierać presję na rentowność Sinopec w przyszłości.

- Ryzyko geopolityczne: polityka chińskiego rządu może wywierać presję na wyniki Sinopec.

- Konkurencja: Sinopec stoi w obliczu znaczącej konkurencji ze strony lokalnych i międzynarodowych graczy, szczególnie w zakresie działalności downstream.

Kim są konkurenci Sinopec?

- PetroChina: Jest to największy chiński producent ropy naftowej i gazu w kraju, działający w ponad 80 krajach.

- ExxonMobil: ExxonMobil jest jedną z największych firm naftowo-gazowych na świecie.

- Royal Dutch Shell: Ta holenderska firma działa w 70 krajach i realizuje różne etapy procesu produkcyjnego.

- BP: Międzynarodowa firma z siedzibą w Wielkiej Brytanii.

- Chevron: Ta amerykańska firma naftowa działa w 180 krajach.

Parę słów o Sinopec Group

Duży konglomerat naftowy i petrochemiczny Sinopec Group został założony w lipcu 1988 r. przez państwo z dawnej China National Petrochemical Corporation.

W 2018 r. Sinopec stał się spółką z ograniczoną odpowiedzialnością. Sinopec Group jest największym dostawcą ropy naftowej i produktów petrochemicznych w Chinach oraz drugim co do wielkości producentem ropy naftowej i gazu w kraju.

Na świecie firma jest największą rafinerią i trzecią co do wielkości firmą chemiczną. Z 30 000 stacji benzynowych w Chinach, firma jest największą stacją benzynową w Chinach. Odpowiada za 60% do 70% całej ropy naftowej importowanej przez Chiny. Obecnie firma koncentruje się na rozwoju gazu łupkowego w Chinach.

Spółka zależna Sinopec

China Petrochemical and Chemical Corporation jest spółką zależną Grupy Sinopec. Grupa przeniosła znaczną część swojej działalności do tej spółki zależnej.

W 2000 roku Sinopec posiadał 25 rafinerii o rocznej wydajności 130 milionów ton ropy naftowej, co stanowiło około 50% wszystkich chińskich zdolności rafinacyjnych. Akcje Sinopec są notowane na giełdach w Hongkongu, Londynie i Nowym Jorku. Grupa Sinopec posiada 70% akcji tej spółki zależnej.

Sinopec i środowisko naturalne

W listopadzie 2020 r. Sinopec nawiązał strategiczne partnerstwo z trzema instytucjami, aby wspólnie badać szczyt emisji dwutlenku węgla i neutralność węglową w przemyśle energetycznym i chemicznym. Liderzy opinii i eksperci w dziedzinie zmian klimatycznych, energetyki i przemysłu chemicznego prowadzą badania nad strategiczną drogą do osiągnięcia neutralności węglowej do 2030 roku.

Historia Sinopec

China National Petrochemical Corporation, poprzednik Sinopec Group, została założona w 1983 roku. Firma ta została założona w celu budowy i obsługi zdolności rafineryjnych i produkcji petrochemicznej. Firma przejęła ponad 90% rafinacji przez samorządy lokalne i różne ministerstwa.

Grupa Sinopec, wraz z BP, podjęła podwodne poszukiwania w Angoli jako pierwsza chińska firma naftowa. Firma poszukiwała również gazu w Arabii Saudyjskiej. W 2009 r. szwajcarska spółka Addax Petroleum została przejęta za 8,27 mld CAD. Firma ta, działająca w Afryce Zachodniej i na Bliskim Wschodzie, jest jednym z największych producentów ropy naftowej na świecie.

Dzięki tym międzynarodowym inwestycjom spółka może w przyszłości zwiększyć swoją rentowność, co może sprawić, że zakup akcji Sinopec będzie atrakcyjny.

Jak inwestować w akcje Sinopec?

- Krok 1: Otwórz konto u wiarygodnego maklera giełdowego.

- Krok 2: Zweryfikuj swoje konto, przesyłając kopię paszportu.

- Krok 3: Wpłać pieniądze ze swojego konta bankowego na konto brokera.

- Krok 4: Złóż zamówienie na akcje Sinopec.

Analiza: czy warto kupować akcje Sinopec?

Być może zastanawiasz się, czy kupić akcje Sinopec. Zawsze sprawdzaj, czy spółka taka jak Sinopec pasuje do Twojego profilu ryzyka. Mądrze jest porównać ze sobą mocne i słabe strony spółki.

Na przykład, jeśli bardzo martwisz się o środowisko, lepiej nie inwestować w akcje Sinopec. Jeśli jednak jesteś zainteresowany inwestowaniem w chińskim przemyśle surowcowym, Sinopec może być wart rozważenia.

Jak kupować akcje Saudi Aramco (2024)?

Saudi Aramco jest największą spółką naftową na świecie. Ale jak właściwie można kupić akcje Saudi Aramco? W tym artykule dowiesz się wszystkiego, co musisz wiedzieć o inwestowaniu w akcje Saudi Aramco!

Jak kupować akcje Saudi Aramco?

Akcje Saudi Aramco można kupić u renomowanego maklera giełdowego. W poniższym przeglądzie możesz zobaczyć, którzy brokerzy oferują możliwość inwestowania w akcje Saudi Aramco:

| Broker | Informacje | Recenzja |

|---|---|---|

| Inwestuj w akcje, fundusze ETF i opcje amerykańskie i zarabiaj do 8,7% na swoim depozycie z opcją codziennego naliczania. | |

| Kupuj Saudi Aramco bez żadnych prowizji. Twój kapitał może być zagrożony. Dodatkowe opłaty mogą obowiązywać. | ||

| Inwestuj w Saudi Aramco przy niskich opłatach i korzystaj z innowacyjnej platformy |

Dlaczego zakup akcji Saudi Aramco może być interesujący?

- Duże rezerwy: Saudi Aramco posiada jedne z największych rezerw ropy naftowej na świecie, co czyni ją jedną z największych firm na świecie.

- Dywersyfikacja: Saudi Aramco jest zaangażowane w wiele etapów procesu produkcji, co daje firmie większą kontrolę nad tym procesem.

- Niskie koszty produkcji: Ze względu na niskie koszty produkcji, Saudi Aramco może osiągać wyższe zyski.

- Dobre wyniki finansowe: Saudi Aramco konsekwentnie osiąga ostatnio dobre wyniki finansowe.

- Współpraca: Saudi Aramco współpracuje z takimi firmami jak Total i Reliance Industries.

- Rząd: Saudi Aramco ma pełne wsparcie rządu Arabii Saudyjskiej, co może przyczynić się do stabilnej sytuacji spółki.

Jakie ryzyko wiąże się z inwestowaniem w akcje Saudi Aramco?

Inwestowanie w akcje Saudi Aramco nie jest pozbawione ryzyka. W tej części artykułu omawiamy główne zagrożenia związane z inwestowaniem w te akcje.

Zależność od cen ropy naftowej

Podobnie jak w przypadku innych spółek naftowych, jako akcjonariusz spółki takiej jak Saudi Aramco jesteś w dużym stopniu uzależniony od cen ropy. Według szacunków Bernstein, zyski spółki rosną o 1,5 mld USD na każdy 1 USD wzrostu cen ropy.

Cena ropy rośnie, gdy gospodarka osiąga dobre wyniki. Samoloty i maszyny zużywają ropę, a gdy produkcja jest duża, popyt na czarne złoto naturalnie rośnie. Inwestując w spółkę taką jak Saudi Aramco, jesteś zatem w dużym stopniu zależny od globalnej gospodarki.

Brak kontroli

Jako udziałowiec Saudi Aramco nie masz żadnej kontroli. Zwykle jako udziałowiec masz prawo głosu i możesz uczestniczyć w podejmowaniu decyzji dotyczących przyszłości firmy. W tym przypadku jednak rząd jest większościowym udziałowcem spółki.

Jako udziałowiec jesteś zatem całkowicie zależny od decyzji podejmowanych przez rząd. Przed zakupem akcji możesz zadać sobie pytanie, czy masz wystarczające zaufanie do rządu Arabii Saudyjskiej.

Prawa człowieka

Jeśli uważasz, że ważne jest inwestowanie w spółki, które angażują się w praktyki odpowiedzialne społecznie, to prawdopodobnie powinieneś unikać Saudi Aramco. Kraj ten nie traktuje praw człowieka zbyt poważnie, a kupowanie akcji Saudi Aramco bezpośrednio wspiera reżim.

Ograniczenia dotyczące dywidendy

Obiecane wypłaty dywidendy z akcji Saudi Aramco są niższe niż w przypadku spółki takiej jak Shell. Jeśli inwestujesz w celu uzyskania dochodu, lepiej kupić akcje z wyższą wypłatą dywidendy.

Niestabilność polityczna

Niestabilność polityczna to istotne ryzyko związane z inwestowaniem w tak egzotycznym regionie jak Arabia Saudyjska. Kiedy inwestujesz w Ameryce lub Europie, znasz swoje prawa jako akcjonariusz. Inwestowanie w Arabii Saudyjskiej jest jednak mniej pewne.

Region jako całość jest również dość niestabilny. Niedawno, na przykład, pola naftowe Saudi Aramco zostały zaatakowane przez drony, powodując duże pożary i znaczny spadek zdolności produkcyjnych. Firmie udało się odbudować te zdolności, ale ta niestabilność wywołuje niepewność wśród inwestorów.

Ograniczona dywersyfikacja

Ostatnim ryzykiem związanym z inwestowaniem w Saudi Aramco jest ograniczona dywersyfikacja ryzyka. Wiele firm naftowych posiada pola naftowe w różnych regionach, ale pola naftowe Saudi Aramco znajdują się tylko w Arabii Saudyjskiej. Jeśli coś pójdzie nie tak w tym regionie, wartość akcji natychmiast spadnie.

Jacy są najwięksi konkurenci Saudi Aramco?

Jak inwestować w akcje Saudi Aramco?

- Po pierwsze, otwórz konto u profesjonalnego maklera giełdowego.

- Poświęć trochę czasu na aktywację rachunku inwestycyjnego.

- Następnie wpłać wystarczające środki na swoje konto akcji.

- Wybierz akcje Saudi Aramco w oprogramowaniu inwestycyjnym.

- Wprowadź kwotę, którą chcesz zainwestować i naciśnij przycisk kupna.

- Regularnie oceniaj swoją inwestycję, aby uzyskać najlepsze wyniki.

Czym zajmuje się firma Saudi Aramco?

Saudi Aramco zajmuje się przede wszystkim eksploatacją dużych złóż ropy naftowej w Arabii Saudyjskiej. W 1948 roku w tym kraju odkryto największe pole naftowe na świecie. Początkowo różne zagraniczne firmy były zaangażowane w eksploatację tych pól. Jednak państwo chciało mieć większą kontrolę nad tymi polami naftowymi i zdecydowało się wykupić inne podmioty. Obecnie rząd Arabii Saudyjskiej jest właścicielem tej firmy.

W sumie Saudi Aramco twierdzi, że rezerwy wynoszą aż 260 miliardów baryłek. Dokładność tych rezerw nie jest do końca jasna. Kraj produkuje ponad 3 miliardy baryłek ropy rocznie, ale rezerwy nigdy nie zostały skorygowane. Może się zatem okazać, że rezerwy te są w praktyce niższe.

Saudi Aramco jest obecnie odpowiedzialne za produkcję 10% światowej ropy naftowej. Duża część ropy jest eksportowana do innych krajów. 65% ropy trafia do innych krajów Bliskiego Wschodu, a 15% do Ameryki. Kraj jest obecnie silnie uzależniony od produkcji ropy naftowej: ponad połowa całkowitego produktu krajowego pochodzi ze sprzedaży ropy naftowej.

Dlaczego firma weszła na giełdę?

Saudi Aramco weszło na giełdę, aby zebrać więcej pieniędzy na inne inwestycje. Przyszłość ropy naftowej jest niepewna: ponieważ zrównoważony rozwój staje się coraz ważniejszy, ropa naftowa staje się mniej popularna. Arabia Saudyjska chce zatem stać się mniej zależna od tego rynku.

Dzięki skromnemu IPO Saudi Aramco, rząd nie wprowadził na rynek nawet 2% wszystkich akcji. Zebrali 25 miliardów dolarów, które mogą wykorzystać na inwestycje w innych sektorach.

Czy warto kupować akcje Saudi Aramco?

Być może zastanawiasz się, czy warto kupować akcje Saudi Aramco. Pomimo faktu, że ropa naftowa staje się coraz mniej popularna, światowe gospodarki są nadal silnie uzależnione od tego surowca. Saudi Aramco ma dostęp do dużych rezerw, co oznacza, że spółka może niemal zagwarantować duże zyski w przyszłości. Co więcej, firma produkuje po niskich kosztach, co dodatkowo poprawia jej rentowność.

Należy jednak uważnie obserwować ceny ropy naftowej: Rentowność Saudi Aramco zależy od ceny, jaką może pobierać za swój produkt. W przyszłości wzrośnie również konkurencja ze strony zrównoważonych źródeł energii. Gdy w przyszłości gospodarki przestawią się na alternatywne źródła energii, rentowność spółki może znaleźć się pod presją.

Ważne jest również, aby zdać sobie sprawę, że rząd Arabii Saudyjskiej kontroluje spółkę. Dlatego też interesy akcjonariuszy nie zawsze są priorytetem. Przed zainwestowaniem w akcje Saudi Aramco należy wziąć to ryzyko pod uwagę.

Kup akcje Luckin Coffee

Nie tak dawno temu Luckin Coffee miał wysoką kapitalizację rynkową. Nic dziwnego, że Starbucks jest wart ponad 100 miliardów dolarów. Chiński rynek jest ogromny i na pewno jest w nim miejsce dla innej firmy produkującej kawę. Mimo to, wygląda na to, że się niestety wkopali. Ogromny skandal z oszustwami wzbudził wątpliwości co do przyszłych perspektyw tej firmy. Działając mądrze na najnowsze wydarzenia, można jeszcze osiągnąć pozytywny wynik, obracając akcjami Luckin Coffee. W tym artykule pokażemy Ci, jak możesz to zrobić!

Gdzie mogę kupić akcje Luckin Coffee?

Czy chcesz bezpośrednio kupić i sprzedać akcje Luckin Coffee? Jeśli tak, to w takiej sytuacji potrzebujesz mieć konto u brokera. Wtedy będziesz miał następujące opcje handlowania:

- Kupowanie: stawiasz na rosnący kurs akcji.

- Otwieranie pozycji krótkiej: stawiasz na spadający kurs akcji.

Ważne jest, aby przed zakupem akcji przeprowadzić wystarczającą ilość badań nad akcjami, które nas interesują. Szczególnie weź pod uwagę najnowsze wiadomości, z których jasno wynika, że przyszłość firmy jest bardzo niepewna. Jeśli chcesz kupić akcje Luckin Coffee, to platforma eToro jest bardzo dobrym wyborem. U tego brokera możesz kupić akcje nie płacąc żadnych prowizji. Daje Ci to więcej możliwości na osiągnięcie dobrego zwrotu. Kliknij poniższy przycisk, aby natychmiast założyć konto:

Jak mogę aktywnie handlować Luckin Coffee?

Interesujące opcją może być spekulowanie w rozwoju cen akcji firm takich jak Luckin Coffee. Wiadomości mogą mieć silny wpływ na kształtowanie się kursu akcji. Po skandalu związanym z oszustwami dokonywanymi przez firmę, cena gwałtownie spadła. Pod wpływem nowych wiadomości, cena może nagle gwałtownie spaść lub jeszcze bardziej wzrosnąć. Jeśli będziesz działał szybko, to możesz reagować zarówno na te wzrosty, jak i spadki ceny.

Przekręt Luckin coffee

Luckin Coffee zasłynęła w nagłówkach w bardzo negatywny sposób, ponieważ dyrektor zarządzający firmy oszukańczo zawyżył dane dotyczące sprzedaży. W rezultacie firma wydawała się dużo bardziej dochodowa niż była w praktyce.

Oszustwo rozpoczęło się w 2019 roku. Chińskie firmy regularnie dokonują takiej formy oszustwa, co jest w praktyce możliwe, ponieważ firmy te muszą być jedynie kontrolowane przez lokalne biura rachunkowe. Tymczasem Stany Zjednoczone pracują nad wprowadzeniem obowiązku sprawdzania przez amerykańskiego księgowego danych liczbowych, gdy akcje są notowane w tym kraju.

Luckin Coffee nie jest już notowana na NASDAQ. Jeśli kupiłeś akcje po najwyższej cenie, to jest mało prawdopodobne, że uda Ci się odzyskać pieniądze. Na razie należy być niezwykle ostrożnym przy rozważaniu inwestycji pieniędzy w Luckin Coffee.

Czy nadal rozsądnie jest kupić akcje?

Dla inwestora, który nie ma nic przeciwko podjęciu dużego ryzyka, nadal może to być rozsądna opcja, żeby zainwestować pieniądze w te akcje. Firma posiada 6,500 oddziałów w Chinach, czyli więcej niż jej największy konkurent Starbucks. Chińczycy również nie trzymają się z dala od sklepów, a zamawianie kawy przez Internet za pośrednictwem aplikacji staje się coraz bardziej popularne.

Oszustwa i niepewność są uwzględniane w cenie akcji. Przy okazji można zauważyć, że firma zwolniła osoby odpowiedzialne za oszustwo, do którego doszło. W związku z rosnącym popytem na kawę jest jeszcze sporo miejsca na wzrost cen. Należy pamiętać, że istnieje ryzyko, że firma całkowicie zbankrutuje. Kupno akcji Luckin Coffee w 2020 roku wiąże się więc z dużym ryzykiem.

Jak radzi sobie Luckin Coffee?

Luckin Coffee jest relatywnie nową firmą i została założona pod koniec 2017 roku. Firma wdrożyła agresywną strategię i w ciągu kilku miesięcy zdołała otworzyć ponad 2000 restauracji z kawą w ponad 28 różnych chińskich miastach. Celem Luckin Coffee jest wyprzedzenie lidera rynku kawowego Starbucks w Chinach. Jeśli utrzymają oni takie tempo, to bardzo możliwe, że ich założenie się spełni.

Ale jak Luckin Coffee udało się tak szybko rozwinąć? Otóż stało się tak, ponieważ do tego mądrze wykorzystali technologię. Firma oferuje użytkownikom aplikację, która pozwala zarówno zamawiać, jak i płacić za kawę. Ponadto, można również zamówić kawę przed wejściem do sklepu, dzięki czemu nie trzeba na nią czekać. Możesz nawet zamówić kawę, kiedy nie masz ochoty wychodzić z domu.

To, co Luckin Coffee robi również dobrze, to fakt, że firma uważnie słucha chińskiego konsumenta. Chińczycy mają nieco inny smak i firma wzięli to pod uwagę. Zaczęła udostępniając wyjątkowe napoje, tak by trafiły w gust swoich klientów. Co powiesz na kawe z syropem mandarynkowym lub specjalnymi herbatkami z bitym serem? Brzmi to bardzo dziwnie, ale jeśli taka kawa jest popularna wśród mieszkańców, to najwyraźniej jest to świetny pomysł.

Ogromną różnicą pomiędzy Starbucks i Luckin Coffee jest również atmosfera panująca w restauracjach. W Starbucks można usiąść i wypić kawę, a w Luckin Coffee często jest to kompletnie niemożliwe. Wiele lokali składa się tylko z lady, na której można odebrać kawę, tak więc stwierdzenie „na wynos” jest tutaj głównym mottem tej firmy!

Czy atrakcyjne jest inwestowanie pieniędzy w Luckin Coffee?

Trudno o jednoznaczne określenie, jaka będzie przyszłość Luckin Coffee. Jakby nie patrzeć, firma jest wciąż na rynku bardzo nowa! Jednak ogromny wzrost i zdobycie dużego udziału w rynku w Chinach jest niezwykle imponującym osiągnięciem.

Wzrost gospodarczy ma jednak również swoją pewną wadę. Firma co roku przynosi straty. Korzyści skali mogą ostatecznie przekształcić tę stratę w zysk, niemniej jednak wycena akcji Luckin Coffee pokazuje, że zaufanie do jej marki jest niższe niż do głównego konkurenta, jakim jest Starbucks. Udział Luckin Coffee jest wyceniany relatywnie niżej.

Niemniej jednak, inwestycja w tak szybko rozwijającą się firmę może być niezmiernie interesująca. Możesz skorzystać z ogromnej zmienności za pomocą kontraktów CFD lub spekulować na rosnącej wartości poprzez włączenie akcji do swojego portfela.

Jak mogę zarabiać pieniądze na spadających cenach akcji?

Wielu inwestorów staje się niespokojnych, kiedy ceny akcji spadają. Często z powodu strachu sprzedają część swoich akcji. A to niestety nie jest rozsądne wyjście! Szczególnie w czasach, kiedy ceny akcji spadają, można osiągnąć świetne wyniki. Dobry rezultat można osiągnąć na giełdzie niezależnie od kierunku kursu. Ale jaki jest najlepszy sposób radzenia sobie ze spadającymi cenami akcji? W tym artykule możesz znaleźć wszystkie informacje, których potrzebujesz, aby korzystać i zarabiać na spadku cen akcji!

Jak mogę zarabiać pieniądze na spadających cenach?

Zarabianie pieniędzy na spadających cenach jest jak najbardziej możliwe. Istnieje kilka metod, które możesz wykorzystać do spekulacji na spadających cenach. Możesz skorzystać z następujących metod:

- Otwarcie pozycji krótkiej: dzięki pozycji krótkiej zarabiasz pieniądze, kiedy ceny spadają.

- Zakup akcji: jeśli ceny spadną, to możesz kupić akcje dużo taniej.

- Opcje: dzięki opcjom możesz spekulować na spadającym kursie akcji.

Metoda 1: Otworzenie pozycji krótkiej

Każdy rozumie, że można zarabiać pieniądze na spadających cenach akcji. Kiedy kupujesz akcje i ich cena wzrasta, to automatycznie otrzymujesz pozytywny wynik. Można jednak również obstawiać na spadający kurs. Kiedy tak robisz, to otrzymujesz pozytywny wynik, kiedy cena akcji spada. I tak samo jest w odwrotnej sytuacji – kiedy cena akcji rośnie, to otrzymujesz wynik negatywny.

Ale jak można otworzyć pozycję krótką na akcji? Możesz to zrobić za pomocą instrumentów pochodnych – kontrakty CFD są do tego celu częstym wyborem. CFD jest kontraktem na różnicę w cenie akcji i użytkownik może wskazać, czy oczekuje wzrostu, czy spadku wartości akcji bazowej. Należy pamiętać, że ta strategia jest szczególnie odpowiednia w krótkiej perspektywie czasowej.

Możesz spróbować handlować z instrumentami pochodnymi bez ponoszenia jakiegokolwiek ryzyka, korzystając z konta demonstracyjnego. Jest to jak najbardziej rozważny wybór: używając konta demonstracyjnego, możesz przyzwyczaić się do obstawiania rosnących i spadających kursów. Należy pamiętać, że ta strategia jest szczególnie odpowiednia w krótkim okresie czasu. Chcesz wypróbować możliwości za pomocą bezpłatnego konta demo? Przygotowaliśmy dla Ciebie listę najlepszych kont, na których będziesz mógł poćwiczyć:

Dzięki brokerowi CFD możesz łatwo zarabiać na spadających cenach

Metoda 2: szukaj okazji

Niskie ceny akcji mogą być również niezwykle atrakcyjne dla inwestorów mających długoterminową strategię, jednak będziesz potrzebował wystarczająco dużo pieniędzy, żeby kupić nowe akcje. Często można zaobserwować, że ceny akcji, które gwałtownie spadają, w końcu znowu zaczynają rosnąć. Nawet po krachu na rynku w 2008 roku, większość akcji odzyskała równowagę w ciągu kolejnych dwóch lub trzech lat.

Kiedy ceny akcji spadają, to często mądrze jest kupić kilka dodatkowych akcji. Dzięki tej strategii możesz osiągnąć jeszcze większe zyski. Kupując akcje po niższej cenie, możesz osiągnąć wyższy zysk cenowy. Dodatkowo jednocześnie korzystasz z wyższej względnej stopy zwrotu z dywidendy. Spółki mogą wypłacać część zysków w formie dywidend. Kiedy firma dobrze prosperuje, to ten odsetek może znacznie wzrosnąć, co czyni Twoją inwestycję jeszcze bardziej zyskowną.

Kiedy kupujesz akcje, to rozsądnie jeśli wybierzesz taniego brokera. Wiele osób zapomina o kosztach, a to wielka szkoda – koszty transakcji mogą znacznie zmniejszyć Twój zwrot! Na eToro możesz kupować i sprzedawać akcje bez ponoszenia jakichkolwiek prowizji. Użyj poniższego przycisku, aby założyć konto:

Metoda 3: za pomocą opcji

Możesz również skorzystać z opcji, aby zarabiać pieniądze na spadających cenach. Aby to osiągnąć, możesz skorzystać z tzw. opcji sprzedaży (ang. put option). Opcja put pozwala na sprzedaż akcji po określonej cenie – kiedy cena spada, możesz kupić akcję po niższej cenie, korzystając z opcji sprzedaży, a następnie można sprzedać akcje po wyższej cenie rynkowej. Pozwala to na zarobieniu pieniędzy na spadku kursu akcji.